《高净值人群财富风险管理白皮书》发布:在资产配置、子女教育上,有钱人都这样做!

发布日期:2021-12-20

发布人: 原创

浏览次数:2831

12月5日,胡润研究院发布《2021中国高净值人群财富风险管理白皮书》(China HNWI Wealth Stewardship 2021)。聚焦探索当前中国经济结构优化转型期,高净值人群在企业与家庭的财富风险管理现状与未来需求,解读他们在企业经营、资产配置、子女教育和康养计划中的风险管理措施与挑战。

本次研究覆盖全国多个一线城市、新一线城市及二线城市,对众多来自金融、贸易、制造、科技等行业的高净值人群进行了问卷调研,他们中有70后的“创一代”,也有90后的“接班人”和“创二代”。

白皮书显示关注高净值人群在财富风险管理上具有更超前的意识和行动。现在的外部市场和政策变化都非常快,比如碳中和、逆全球化、房产调控、疫情波动等等,都和市场发展紧密相关。

01 净资产过千万的家庭超200万户

根据胡润百富的数据显示,在今天的中国:

✦ 有600万人民币家庭净资产的“富裕家庭”达501万户;

✦ 有千万人民币家庭净资产的“高净值家庭”202万户;

✦ 有亿元人民币家庭净资产的“超高净值家庭”13万户;

✦ 有亿元人民币可投资资产的“超高净值家庭”7.7万户;

✦ 3000万美元可投资资产的“国际超高净值家庭”5.4万户。

这些富裕的家庭,主要集中在以下城市:

✦ 北京(29.4万户)

✦ 上海(25.5万户)

✦ 香港(22.3万户)

✦ 深圳(7.6万户)

✦ 广州(6.9万户)

其中增幅最快的是深圳(2.7%),香港的增长最慢(0.5%)。

报告显示,在受到疫情影响的过去一年,高净值家庭人群中职业股民比例上升,企业主占比下降。

高净值人群的基本构成:

✦ 金领约占20%

✦ 炒房者约占10%

✦ 企业主占比约60%(受到疫情对民营经济的影响,较上年减少约5个百分点)

✦ 职业股民占比约10%(受A股过去两年较高涨幅的影响,比去年增加5%)

高净值人群最喜欢移民国家:

加拿大、美国、澳大利亚、英国、爱尔兰、日本、新加坡、希腊、葡萄牙、新西兰。其中,英美澳加新作为传统英语移民国,仍然受到高净值家庭的青睐;爱尔兰作为新兴的西欧英语发达国、永久中立国及税制友好国近年来异军突起,吸引了众多中港高净值家庭移民;而日本、希腊、葡萄牙则以较低的移民成本及简单的移民条件,受到众多中高产家庭的喜爱。

中国高净值人群的移民动机,排名如下:

✦ 排在第一位的是财富增值,占比高达25%

✦ 其次是医疗福利占比21%

✦ 财富保值占比16%

✦ 子女教育占比15%

✦ 养老需求占比10%

✦ 企业出海占比8%

✦ 出入境便利占比5%

02 超九成企业家面临内外部双向风险挑战

受疫情影响,对过去三年的经营状况,有95%的企业家认为企业面临外部风险,其中市场风险占比66%;同时有9成企业家在与企业内部风险相抗衡,其中资金流动性风险(45%)最受关注,有29%的企业家已在考虑企业向下一代的传承风险。

面对市场变化,很多企业选择走出去。随着“一带一路”的推进,制造业实体经济迎来巨大机遇。国家对出海企业也提供了多样化的政策支持,在贷款、海外保险、承包工程等方面有不同程度的补贴,帮助企业缓解资金压力,降低经营风险,快速成长。

03 家企隔离受到企业家广泛认可

几乎所有的企业家认为有必要进行“家企隔离”制度,在企业面临资金风险时让家人获得生活的保障。

但是拥有以上想法的企业家们也同时提到,希望在合适的时机把资产重心向家庭转移,优先保障家庭的稳定。目前,企业家除了梳理企业资产分离高低风险资产(61%)以外,购买大额寿险(56%)、年金险(42%)已成为保障家庭资产和家人生活品质的主要方式。

04 高净值人群资产配置多元化

考虑到企业与家庭资金的高联通性,目前流动型理财产品最受高净值家庭青睐。从金融工具资金配置比例看,高净值家庭34%的资金用于流动型金融工具配置。从投资者人数比例来看,93%高净值人群进行了包括储蓄、货币基金、短期国债在内的流动型金融资产投资配置;长期保障作用的安全型投资和高回报的投资型也是高净值人群家庭广泛使用的金融配置手段。

在流动型产品中重点关注储蓄和货币基金;

在安全型产品中重点关注寿险和商业养老保险;

在投资型产品中重点关注股票。

05 超八成高净值人群计划使用商业保险作为养老资金主要来源

尽管房产目前仍然是高净值人群的重要财富构成,但对于退休后所需的开销仅有12%的被访者选择依靠出租或出售不动产,家族信托(24%)因资金门槛和在国内发展时间较短等多种因素,还未成为高净值人群的普遍依靠;

对于企业家们来说,所拥有企业的经营收入(37%)退休后依然在为其创造财富,这也从侧面体现了企业家们对企业未来持久保持活力的乐观态度……

但是在诸多资金来源中,与养老相关的商业保险(81%)占比遥遥领先,超8成高净值人群首选年金险、养老险等方式为自己和家人的晚年生活提供保障。保险产品的特性,如资产隔离、安全稳定、人寿类保险刚性兑付等也可以为以上高净值人群的担忧提供解决方案。

06 保险已成为高净值人群财富风险管理方式首选

高净值人群正在积极地采取各种方式规避或降低个人财富的风险,保险类产品成为了高净值人群的首选。目前普遍认为通过长期性持续地购买保险,可以保障财富安全,在将来应对各种突发情况,如:医疗、养老、子女教育、财富代际传承等资金需求。

71%的高净值人群选择配置保险产品,48%配置有利于资产传承的相关保险,如终身寿险等。保险作为最直接与“保障”紧密相连的金融工具,普遍受到高净值人群的偏爱。此外,高净值人群普遍有明晰的财富分散投资意识,并将分散投资视为规避财富风险的基础手段。

07 近八成受访者倾向子女接受国际教育

近八成受访家庭倾向于让子女接受海外教育,主要考虑高中(18%)和本科(26%)段作为起点。82%的家庭关注学校的世界排名,有57%的家长希望子女进入世界排名前50的大学。

为此,高净值家庭在子女教育费用上支付巨大。在对子女的教育总投入方面,高净值人群平均愿意为每位子女的全程学业阶段花费392万元。家长们的预计花费区间集中在100万到500万人民币之间,另有接近五分之一的高净值家庭准备为子女的全程教育投入500万元以上。

08 高净值人群看重社交资本传承,父辈“朋友圈”助力子女发展

在物质方面的传承之外,“社交资本”是高净值人群极为看重的、值得传承的资源。

34%的高净值人群希望子女从事自己感兴趣的行业,并尽可能为其提供社会资源帮助,29%家长则希望子女从事和自己相同或相关的行业,但主要靠子女自己努力发展。不论对子女未来的职业道路是否有期望和规划,高净值人群普遍希望可以将自身的“朋友圈”传递给下一代。

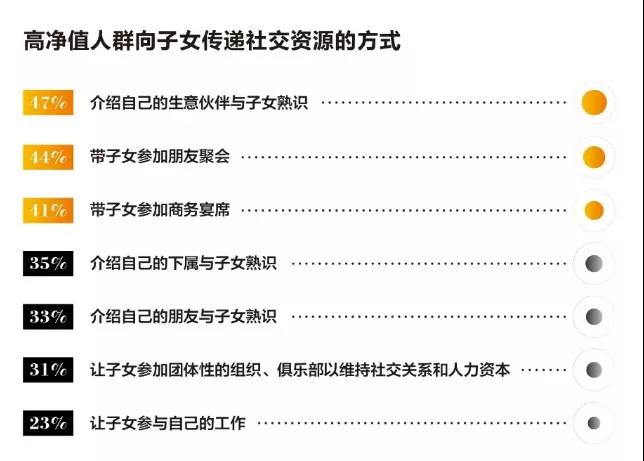

78%的高净值人群认为自己的社交资源可以为子女在职业发展上起到较大的作用,向子女传递社交资源的方式也多样化: